「社会人になったら生命保険に入りなさい」、「結婚したら生命保険に入りなさい」、「子供ができたら生命保険に入りなさい」。一度は耳にしたことのあるフレーズではないでしょうか。

そのような人生の節目で生命保険に加入をしようと決断する人は多いと思います。

しかし、「どのくらい入ればいいのかわからない」という質問をたくさん聞きます。

そこで今回は、生命保険はどのくらい必要なのか、保険金額を考える際のポイントを紹介します。

必要保障額を知る

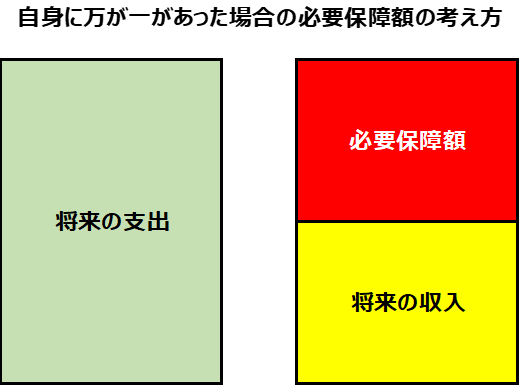

生命保険の保険金額を考える際に一番必要なのは、自身の「必要保障額」を知るということです。

「必要保障額」というワードを初めて耳にした人もいると思いますが、「必要保障額」とは、自身に万が一のこと(死亡や就業不能)が起こってしまった際に、自身、家族が生活するために必要な金額です。

必要保障額を知るためには

では、どのようにすれば必要保障額を知ることができるのでしょうか。

必要保障額はすべての人、すべての家庭で異なります。そのため、誰かが勝手に教えてくれるわけではありません。ご自身の現在の収支、そして将来の収支から算出することになります。

なお、この必要保障額は自身が「死亡」の場合と、「就業不能」の場合それぞれで計算する必要があります。

支出の把握・計算

まず初めに必要なのが支出の把握・計算です。それぞれの項目に際し、現在だけでなく将来の支出も検討する必要があります。

生活費

食費や水道光熱費など日々かかる生活費を把握・計算しましょう。

現在子どもがいるご家庭や、今後子どもを持つ予定の方は、子どもが独立する前の生活費と、子どもが独立した後(配偶者のみ)の生活費を分けて考えましょう。

<生活費計算のポイント>

・子ども独立前後の場合分け

・就業不能の場合は自身の生活費も引き続き考慮

住居費

続いて住居費を把握・計算しましょう。

現在賃貸物件に住んでいるご家庭は、引き続きその賃貸物件に住む前提で計算をしましょう。

もし、必要保障額が大きくなりすぎた場合は引っ越しをするパターンでも計算してみるのがよいと思います。

もし、住居を購入済みで住宅ローンを組んでいて、団体信用生命保険に加入している場合はご自身の死亡時には、ローンの返済が無くなるので、固定資産税や共益費などのみ必要保障額に加算されます。

<住居費計算のポイント>

・賃貸の場合:現在の賃貸物件の家賃が継続

・購入済の場合:団体信用生命保険対象であれば固定資産税・共益費のみ

教育費

続いて教育費の把握・計算です。

教育費は様々なパターンの中から検討する必要があります。

幼稚園から大学までどの段階で私立を選択するのか、公立を選択するのか、塾や習い事はいつから始めるのかを考えましょう。

私立、公立は合否によって変わりうるものですが、まずは現段階での希望から教育費の計算をしましょう。

<教育費計算のポイント>

・公立、私立どちらにするのか

・塾や習い事にどのくらい通うのか

介護サービス費など(就業不能の場合)

ご自身が就業不能になってしまった場合は、介護サービスなどの必要性もあるでしょう。

介護サービス費やリハビリ費、通院の交通費など平均的に月10万ほどあれば十分だと言われています。

収入の把握

公的年金

自身が死亡もしくは、就業不能状態になった場合は、国から年金を受給することができます。

死亡の際に遺族が受給できる遺族年金は、家族構成や現在の報酬額によっても異なるので、計算してみる必要があります。

<公的年金計算のポイント>

・死亡時は遺族年金、就業不能時は生涯年金

・会社員、公務員は基礎年金だけでなく厚生年金もある

・家族構成や報酬額によって異なる

家族の収入

ご自身に何かあった場合も、家族の収入があるはずです。

現在の収入がそのまま続かないこともあると思いますので、ご自身が死亡した場合、働けなくなった場合のパターンの配偶者の収入を考えましょう。

<家族の収入計算のポイント>

・配偶者の仕事がそのまま継続できるかどうか

資産

何かの資産がある場合は、その額も収入に含めましょう。

預貯金などはその金額分、不動産など継続的な収入につながるものであれば、年間どのくらいの収入になるのか計算しましょう。

<資産計算のポイント>

・預貯金の確認

・不動産の確認

・株式、債券などの確認

まとめ:必要保障額は年々変動

ここまで見ていただいて気づいた人が多いと思いますが、必要保障額というのは年々変動します。

というのも、1年後には子どもの独立までの年数も1年減少していますし、配偶者の働ける年数も1年減っています。

もちろん、子どもの数が増えることで必要保障額も大幅に変動します。その変動に合わせて見直しをしましょう。

見直しの適切なタイミングは?

理想は毎年見直すのがよいと思いますが、そうは言ってられません。

そのため、5年~10年の範囲内で生命保険は見直すのがよいでしょう。また、お子様の誕生など家族構成に変化があった場合は必ず見直しをすることをおすすめします。

また、必要保障額は死亡時よりも就業不能時のほうが高くなることが一般的なので、死亡保険金のみの生命保険ではなく、就業不能にも対応した生命保険を検討しましょう。

コメント